A Reuters múlt heti felmérésekor 16 elemző kamattartást, 3 elemző 25 bázispontos kamatcsökkentést valószínűsített. Londoni felzárkózó piaci elemzők szintén a 7,00 százalékos alapkamat tartására láttak a legnagyobb esélyt a hét elején, ugyanakkor nem zárták ki azt sem, hogy ezúttal többségbe kerülnek a kamatcsökkentést pártoló testületi tagok.

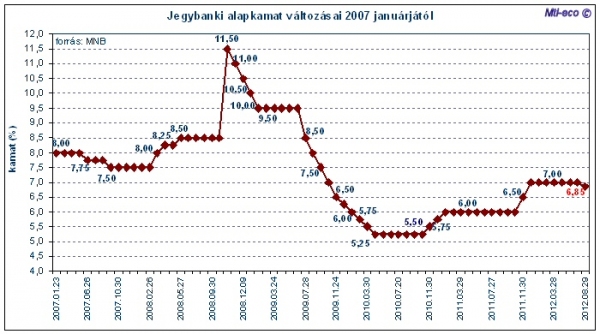

Az alapkamat tavaly december 21-e óta állt 7 százalékon.

Az indoklásban megjegyzik: a monetáris tanács továbbra is kiemelt figyelemmel követi az inflációs alapfolyamatok alakulását. A monetáris kondíciók lazítására csak addig van mód, amíg a gazdaságot érő kínálati sokkok és árszintemelő kormányzati intézkedések nem okoznak tovagyűrűző inflációs hatásokat és a kockázati megítélésünk javulása folytatódik.

A monetáris tanács értékelése szerint a hazai kockázati megítélés tovább javult, ugyanakkor a javulás elsősorban külső tényezőkre vezethető vissza. A testület megítélése szerint idén a gazdaság kibocsátása csökken, és a növekedés csak 2013-ban indulhat meg. A fogyasztóiár-index 2013-ban is számottevően meghaladhatja a középtávú cél értékét az adóváltozások, az adminisztratív intézkedések és a nyersanyagárak növekedése következtében, és az inflációs cél elérése várhatóan kitolódik.

Az MNB közleménye szerint a kedvező nemzetközi befektetői hangulat a válságkezeléssel összefüggő bejelentésekre volt visszavezethető, ugyanakkor az euróövezeti országok adósságának fenntarthatóságával kapcsolatos feszültségeket tartósan kezelő intézkedések döntési és alkalmazási kockázata megmaradt. A kockázati prémium jövőbeni alakulása szempontjából fontos a kormány elkötelezettsége a fegyelmezett költségvetési politika és az Európai Unióval, illetve a Nemzetközi Valutaalappal való megállapodás mellett.

A második negyedéves GDP adat a konjunktúra-folyamatok romlását tükrözi, az újabb negyedéves visszaesés alapján a magyar gazdaság technikai értelemben recesszióba került - állapítja meg a jegybank közleménye. Az autóipari kapacitások folyamatos bővülésének ellenére az ipari termelés visszaesése folytatódott. A járműgyártás bővülésénél nagyobb mértékű volt az építőiparban, a mezőgazdaságban és a kiskereskedelmi forgalomban tapasztalt visszaesés. A külső kereslet erőteljes lassulása rontja a hazai export kilátásait. A belső kereslet várhatóan tovább mérséklődik az elkövetkező negyedévekben.

A rossz konjunktúra-kilátások, a nehezen kiszámítható üzleti környezet és a szigorú hitelfeltételek miatt a beruházási aktivitás továbbra is visszafogott marad.A fogyasztói árakat érintő sorozatos indirektadó-emelések következtében az árindex 2013-ban is számottevően meghaladhatja a középtávú cél értékét. Bár a tartósan gyenge belföldi kereslet és a laza munkaerő-piaci feltételek mellett a másodkörös hatások kialakulásának alacsony a kockázata, az inflációs cél elérése várhatóan kitolódik. A júniusi és júliusi inflációs adatok az előzetesen vártnál magasabbak voltak, amely a feldolgozott élelmiszerárak növekedése és a jövedéki adó évközi emelése miatt következett be.

A gyengülő belföldi kereslet következtében a reálgazdaság oldaláról érkező inflációs nyomás továbbra is mérsékelt az MNB szerint, ugyanakkor az év eleji adóemelések, a Széll Kálmán terv intézkedései, a legutóbb bejelentett jövedékiadó-emelés tartósan cél fölött tartják az inflációt. Emellett felfelé mutató kockázatot jelenthet a vártnál magasabb világpiaci olajár és a kibontakozóban lévő élelmiszerár-sokk - olvasható a jegybank közleményében.

|

Fotó: MTI |

A hírre gyengült a forint

A kamatdöntés előtt 279 forint alatt volt az euró árfolyama, innen hirtelen 281,68 forintig ugrott a jegyzés, majd 280 forintos szintre tért vissza. Délelőtt szűk sávban, 278,50 és 279 forint között volt az euró jegyzése, míg hétfő este 277,78 forintot ért. Az elemzők többsége arra számított, hogy a Magyar Nemzeti Bank augusztusban még változatlanul hagyja az irányadó kamatot, miközben a piac már egy ideje 25 bázispontos kamatcsökkent árazott. Néhány elemző nem zárta ki a 25 bázispontos csökkentést sem, de inkább későbbre várták a lépést.

Tartsunk vagy csökkentsünk?

A jegybanki kamatdöntéseknek a tankönyvi modellek szerint sokféle tétje van. Ha az alapkamatot megemeli a jegybank, akkor elméletileg a forint vonzóbb befektetés lesz, hiszen egyéb paraméterek változatlansága mellett több hozamot lehet rajta elérni, ezért a forint erősödhet. Ugyanakkor a magas kamat pénzt von el a reálgazdaságtól. Ha többet fizet a magyar bank, a magyar állampapír, márpedig a magasabb alapkamat elvileg ezt is jelenti majd, akkor egyre többen döntenek úgy, hogy nem vállalkoznak a pénzükből, hanem pusztán kölcsönadják azt. Vagyis a magasabb kamathoz kevesebb beruházás, kisebb növekedés párosul. Kamatcsökkentésnél minden fordítva hat, kedvező esetben a csökkentés élénkíti a gazdaságot, ugyanakkor a forint csökkenő vonzereje és így annak gyengülése fenyeget. Felejtsük el egy pillanatra azt, hogy ráadásul a jegybank nem is igazán ezekre lő, mert hivatalosan inflation targeting politikát folytat, vagyis legfőbb célja a kamatpolitikának az inflációs cél elérése, és nézzük meg a magyar gazdaság aktuális helyzetét!

Közepes minősítés Simornak A Global Finance magazin minden évben közzéteszi a világ 50 legfontosabb gazdaságának jegybankárairól szóló értékelését, amelyben "A"-tól "F" kategóriáig rangsorolja az intézményvezetőket aszerint, hogy mennyire voltak sikeresek az infláció kordában tartásában, a gazdasági növekedés elősegítésében, a saját fizetőeszköz stabilitásának megőrzésében, illetve a kamatlábak "menedzselésében". Simor András a tavalyi évhez hasonlóan idén is közepes, azaz "C" besorolást kapott.Most éppen a magyar gazdaság elég ramatyul teljesít, viszont a forint relatíve erős, így a jegybank dilemmája a „tartsunk, vagy csökkentsünk?" kérdés lehet.

A második negyedéves gyenge GDP adat, vagyis a magyar recesszió a csökkentés esélyét növeli, ugyanakkor sok az olyan bizonytalanság, elsősorban a még mindig teljesen kiszámíthatatlan Magyarország - IMF viszony, ami azt valószínűsíti, hogy a jegybank Monetáris Tanácsának indokolt az óvatossága.

Természetesen az ilyen döntések meghozatalakor külföldre is érdemes figyelni. Mivel a legtöbb országban ma nem érhető el pozitív reálkamat az állampapírokkal, és a legjobb német, amerikai piacokon szinte zéró a kamatszint, így a forint relatív vonzereje 7 százalékos alapkamatnál is, de akár 6,5, vagy 7,5 százalékos kamatnál is elég szembetűnő. Ez is egy szempont lehet, vagyis most nem kell annyira a forintra gyakorolt hatástól tartani. Viszont az óvatosak örök kérdését se felejtsük: Lehet-e csökkenteni akkor, amikor egekben a magyar országkockázati felár, a CDS?

És végül egy szomorú megjegyzés, bármit is lép a Magyar Nemzeti Bank a magyar gazdaság oly mértékben devizafüggő, hogy sajnos a tapasztalatok szerint igazán a kamatcsökkentés sem élénkíti a gazdaságot.

Nem gyógyír az alacsony kamat sem

Egy egyszeri kamatvágás nincs érdemi hatással a gazdaság felpörgésére - válaszolta kérdésünkre Németh Dávid, az ING Bank vezető elemzője. Úgy véli, hogy önmagában egy nagymértékű, akár két százalékos kamatcsökkentés sem okozna hirtelen gazdasági fellendülést, ugyanis még mindig óriási a magánszféra hitelállománya. Emellett az sem biztos, hogy egy alacsonyabb kamatszint esetén a bankok hitelkihelyezési boom-ba kezdenek.Németh Dávid hangsúlyozta, hogy a fejlett országokban rendkívül alacsony a kamatszint, és még így sem indulnak be a beruházások, nem lendül fel a gazdaság.

A kamatvágásnak azonban van pozitív hatása is. Jelenleg a forint mellett euroalapon működik a magyar hitelpiac. Ha a magyar pénz irányadó kamata csökken, akkor egyúttal az euro-forint kamatkülönbözet is kisebb lesz. Ez a kisebb felár pedig a forintalapú hitelek felé tolja el a kölcsönt felvenni szándékozókat, ami csökkenti a valutakitettséget, így kisebb az esélye egy, az elmúlt időszakban tapasztalt folyamat elindulásának.

Ami Németh Dávid szerint érdemben segíteni tudná a gazdaságot, az egy hosszú, folyamatos kamatvágási sorozat elindulása. Erre a vezető elemző szerint leghamarabb az IMF megállapodás után lehet esély, azonban a jegybanki lépéseket még ekkor is sok bizonytalanság övezi. A kamatcsökkentési sorozat elindulásához a költségvetés helyzetének megnyugtatónak kell lennie, amibe Németh Dávid megítélése szerint nem férnek bele előre be nem tervezett költségek, például az E.On visszavásárlása.

Megalapozott volt a kamatcsökkentés

Samu János, a Concorde elemzője kiemelte, hogy a piac is augusztusra, vagy szeptemberre várta a jegybanki lépést. Emlékeztetett arra, hogy több tényező is a kamatvágás irányába mutatott: jelentősen csökkent az országkockázatot mutató CDS felár, az államkötvények hozamszintje is lefelé indult az elmúlt időszakban. Emellett a forint árfolyama is 15 százalékot erősödött az éves mélypontjához képest.

A külső tényezők közül azt emelte ki, hogy az Európai Központi bank is csökkentette az irányadó rátát, így az euro-forint alapkamat közti különbség csökkentése szükségessé vált.

Egyedül az infláció alakulása nem támogatja a kamatvágást. Ugyanakkor szeptemberben hozza nyilvánosságra az inflációs jelentést az MNB, amelyben Samu János szerint viszonylag magas fogyasztói árindex adatok szerepelnek majd. Az elemző szerint azonban összességében pozitív, hogy most került sor a kamatvágásra, mert a jegybanki inflációs jelentés megismerése után nem biztos, hogy nyílik tér a ráta mérséklésére.

Lazulhat a monetáris politika

Trippon Mariann, a CIB Bank vezető elemzője szerint "mondhatjuk azt, hogy meglepetés" volt a kamatcsökkentés, de benne volt a pakliban, a piac már napokkal korábban, 100 százalékban beárazta ezt. Hozzátette ugyanakkor, hogy ő is tartásra számított. Véleménye szerint a döntés mögött a pénzügyi stabilitás kockázati megítélésének javulása áll, sem az inflációs, sem a növekedési kilátásokban nem történt ugyanis változás augusztusban.

Úgy fogalmazott, hogy most volt az a pillanat, amikor a döntéshozók többsége már úgy ítélte meg, hogy az ország kockázati megítélése megfelelő mértékben javult ahhoz, hogy el lehessen kezdeni lazítani a monetáris feltételeket. Annak ellenére, hogy a kamatcsökkentés a CIB várakozásához képes korábban jött, a bank nem változtat az idei előrejelzésén, továbbra is arra számít, hogy 2012 végén nem lesz 6,50 százaléknál alacsonyabb az alapkamat.

A következő időszak kamatpályája Trippon Mariann szerint hangsúlyozottan az IMF/EU-tárgyalások menetétől, valamint a globális piaci hangulattól függ. Bebesy Dániel, a Budapest Alapkezelő portfóliómenedzsere szerint a monetáris kondíciók enyhítését vagy az inflációs kilátások javulása, vagy az ország kockázati megítélésének tartós javulása hozta meg, de feltehetően a kockázati felárak csökkenése lehetett a döntő érv. Tény, hogy augusztusban tovább erősödött a forint az euróval szemben, és a rövidebb lejáratú állampapírhozamok is tovább ereszkedtek.

A forint esetében egyre inkább érződik, hogy a nemzetközi összevetésben magas kamatkörnyezet vonzóvá teszi a hazai fizetőeszközt. Az országkockázati megítélést tükröző CDS-felár a nyár eleje óta fokozatosan ereszkedik, a javulás mértéke nominálisan meghaladja a szomszédainknál tapasztaltakat - fejtette ki az elemző.

Hozzátette: a jelenlegi árazásokat tekintve a piac arra számít, hogy az elkövetkező egy év során, visszafordítva a tavalyi szigorítást, az MNB összesen 125 bázispontos kamatcsökkentést hajt végre. Bebesy Dániel emlékeztetett arra is, hogy más feltörekvő piaci országok - igaz, kedvezőbb eladósodottsági mutatók mellett - már korábban merészebb lépésekre szánták el magukat. Jelentősen csökkent az alapkamat Brazíliában, de vágtak Dél-Afrikában és jelentősen enyhülnek a monetáris kondíciók Törökországban is. A Budapest Alapkezelő szakértője úgy gondolja, hogy a jelenlegi kedvezőbb környezet fennmaradása esetén Magyarországon is további kamatcsökkentésekre kerülhet sor, azonban a nemzetközi helyzet instabilitása IMF/EU-megállapodás hiányában az ország kockázati megítélésének gyors romlásához is vezethet, ami az MNB-t akár újfent kamatemelésre kényszerítheti.

Suppan Gergely, a TakarékBank senior elemzője arra hívta fel a figyelmet kommentárjában, hogy míg az enyhülő pénzpiaci kondíciók, csökkenő hozamok és kockázati felárak, az erősebb szinten stabilizálódó forintárfolyam, valamint a reálgazdasági mutatók alátámaszthatják az alapkamat csökkentését, addig az enyhülő, de még mindig jelen levő stabilitási kockázatok, valamint az erősödő inflációs kockázatok a kivárást indokolhatták volna.

Az elemző ezért egyelőre nem számít a kamatcsökkentés folytatására, véleménye szerint erre az IMF/EU-tárgyalások lezárását követően kerülhet sor. Az év végéig további 25 bázispontos kamatcsökkent vár, amire a negyedik negyedévben kerülhet sor, így az év végére 6,50 százalék lehet az alapkamat. Ezt a jövő év első felében további 50 bázispontos kamatcsökkentés követheti, így a jövő év végén 6 százalék lehet az alapkamat a TakarékBank előrejelzése alapján. A forint mérsékelt gyengüléssel reagált a jegybank döntésére, annak ellenére, hogy a piac már beárazta a 25 bázispontos csökkentést. A kamatdöntés előtt 279 forint alatt volt az euró árfolyama, innen hirtelen 281,68 forintig ugrott a jegyzés, majd némi korrekció után tovább gyengült és elérte a 282 forintot. Délelőtt szűk sávban, 278,50 és 279 forint között mozgott az euró, míg hétfő este 277,78 forintot ért.