A két központi bank nyugtató injekciói hatására megnőtt az érdeklődés a kockázatosabb befektetési eszközök, így a magyar értékpapírok iránt is. A Fed olcsó pénzzel próbálja majd meg lendületesebb növekedésre ösztönözni az amerikai gazdaságot, az EKB pedig az eurózóna válságára kínál tüneti kezelést. Az eurózónában a kockázatvállalási hajlandóságot javította az is, hogy a német alkotmánybíróság nem kaszálta el az ország részvételét az eurózóna mentőalapjában. Az euró erősödött, a dollár gyengült a Fed pénteki bejelentése nyomán, ez önmagában is átrendezheti a globális befektetési erőviszonyokat.

Ben Bernanke, az intézmény kormányzója pénteken bejelentette, hogy a Fed addig vásárol kötvényeket, amíg szilárd lábakon nem áll az amerikai gazdasági növekedés. A jegybank eszközvásárlási programjának ez immár a harmadik hulláma lesz 2008 óta. Az igazi nagy újdonság a tegnapi bejelentésben az, hogy a Fed mennyiségi limit nélkül vásárol, annyit, amennyit jónak lát. Egyelőre havi 40 milliárd dollár értékű jelzáloglevél a mennyiség. Az intézmény így 85 milliárd dollár értékben vásárol hosszú lejáratú értékpapírokat. Ebből 40 milliárd a most bejelentett intézkedés, 45 milliárd pedig az ez év decemberig tartó második élénkítési hullám hatása.

FRISS PÉNZ

A Fed közölte azt is, hogy 2015 közepéig fenntartja a zéró kamat politikát. Piaci eszközök vásárlására éppen azért van szükség, mert a jegybank nem tudja már tovább csökkenteni a kamatait. Így olcsón pénzhez juttatni a gazdaságot ezen a módon már nem képes. A bankóprést viszont be tudja indítani, így kötvényvásárlások révén pumpál pénzt a gazdaságba.

Az amerikai központi bank korábbi hasonló akciói nyomán a részvények, az árupiaci termékek, az ingatlanok és a kockázatosabb országok államkötvényei iránt is megnőtt a kereslet. Ennek két, egymással összefüggő oka van. Az egyik az, hogy a Fed megvásárolja az amerikai bankoktól azok jelzálogkötvényeit, s az így kapott pénzt aztán kockázatosabb piacokon fektetik be. A másik ok pedig az, hogy a legkevésbé kockázatosnak számító amerikai államkötvények hozama továbbra is nagyon alacsony szinten marad. Így a befektetők kénytelenek nagyobb rizikójú termékekbe fektetni annak érdekében, hogy legalább az inflációt ne bukják el invesztícióikon.

A Fed első, 2008 novemberében indított hasonló akciója alatt a világ fejlett országai részvénypiacainak alakulását követő MSCI World Index 39 százalékkal emelkedett. A második hullámot az amerikai jegybank 2010 augusztusában jelentette be, ám ténylegesen csak az év novemberében kezdődött el. Ennek során a mutató 24 százalékkal szaladt fel.

A feltörekvő országok részvénypiacai még ennél is jobban jártak. Az MSCI Emerging Market Index az első Fed-élénkítés során megduplázódott, a másodiknál csaknem 20 százalékkal lőtt ki. Jellemző volt az is, hogy az úgynevezett ciklikus részvények, amelyek a gazdasági fellendülés idején jól teljesítenek, jobban drágultak, mint az úgynevezett defenzív papírok. Előbbiekbe tartoznak például az autógyártók, a bányarészvények, az ipari papírok, a kiskereskedelem és az elektronikai cégek. Utóbbiba a szolgáltatók, a telekomtársaságok, a gyógyszeripari vállalatok és az élelmiszeripar. Válság idején általában ez utóbbiak stabilabban tartják az árfolyamukat, gyógyszer és élelmiszer szükséges, fűteni kell télen, és a telefonról is nehezen mond le az ember.

A pénteken bejelentett amerikai élénkítés az árupiacokat is felpezsdíti. Ennek hátterében a dollár gyengülése áll az euró ellenében. Az első Fed-akció idején a zöldhasú 7,1, a második során 9 százalékkal gyengült az euróval szemben. A dollár gyengülése általában az árupiaci termékek áremelkedését hozza magával. Főleg a dollárban jegyzett energiahordozók drágulnak, de az ipari és a nemesfémek árfolyama is felszökhet. Az ezüst ára például 70, illetve 88 százalékkal ugrott meg a korábbi Fed-akciók nyomán. A friss pénz az ingatlanárakat is megsegítheti, legalábbis az Egyesült Államokban, hisz a Fed ezúttal nem amerikai államkötvényeket, hanem jelzálogleveleket vásárol. A hosszú lejáratú lakásvásárlási hitelek kamatai így alacsonyan maradhatnak, és ez élénkítheti az ingatlanpiacot.

LÉLEKTANI HATÁS

A tőkepiacok örömét persze a makroközgazdászok gyorsan el tudják rontani. A Fed kifelejtette a puncsostálból a narancslevet, így abba tömény alkohol került – fogalmazta meg egyikük. Így garantált a másnaposság. A központi bank ugyanis nem szabott sem időbeli, sem pedig mennyiségi határt a laza monetáris politikának. Ez két dolgot jelenthet. Egyrészt bízik abban, hogy kezelni tudja a pénzbőség nyomán támadó inflációt. Másrészt nem zavarja majd, ha az infláció akár csak átmenetileg, de megugrik. A Fed már az idén is átlépett egy korábban nehezen elképzelhető határt azzal, hogy közölte: a nulla kamat politikáját 2014-ig biztosan folytatja. A két korábbi kötvényvásárlási program kevésnek bizonyult ahhoz, hogy kirángassa az amerikai gazdaság szekerét a kátyúból. Most a hangsúly a korlátlan szócskán van. Annyi pénzt nyomtatnak, amennyi szükséges és addig, amíg szükséges. A Fed megtette, amit vártak tőle, úgy tűnik, bevállalja a magasabb inflációt a gyorsabb gazdasági növekedés érdekében. A jegybank áprilisban még 2,4–2,9 százalékos gazdasági növekedést várt az idei évre, szeptemberre ez 1,7–2 százalékra csökkent.

A korlátlan beavatkozásnak azonban mindig van, kell, hogy legyen lélektani ereje is. A pókerben egy all-innél mindig elgondolkodik a többi játékos, s ha nagy a tét, háromszor is meggondolja, hogy elfogadja-e az emelést. A Fed esetében persze nem szerencsejátékról van szó, viszont a lélektani hatás itt is fontos. A piacok elhiszik, hogy tényleg annyi pénzt ad, amennyi kell, addig, amíg kell. Ilyen értelemben vett hitelességi probléma nincs az amerikai központi banknál. Azzal kapcsolatban azonban már komolyabb aggodalmak vetődnek fel, hogy képes lesz-e a Fed véghezvinni ezt a politikát. Ősszel elnökválasztások lesznek az Egyesült Államokban, s a demokrata Obama elnök republikánus ellenzéke rendszeresen keményen támadja a Fedet. Mitt Romney, a republikánusok elnökjelöltje már közölte is, hogy ha hatalomra kerül, nem támogatja Bernanke 2014-ben lejáró mandátumának meghosszabbítását. Obama valószínűleg nem kockáztat, és még akkor sem áll majd ki nyilvánosan Bernanke mellett, ha meg akarja tartani.

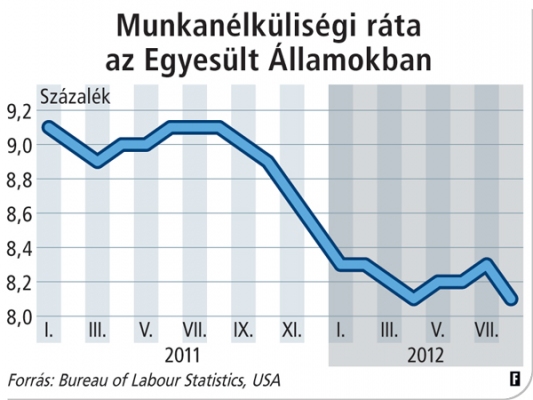

A Fed elnöke utalt is erre a monetáris élénkítést bejelentő beszédében. A döntés erős többséggel született meg, a Fed tisztségviselői támogatják azt követően is, ha „személyi változásokra kerül sor” – fogalmazott. A republikánusok támadásai persze inkább Obamának szólnak, mintsem Ben Bernanke személyének. „A Fed akciója újabb bizonyíték arra, hogy Obama gazdaságpolitikája nem működik. Mi jólétet teremtünk, nem pedig bankjegyeket nyomtatunk” – mondta Lanhee Chen, Mitt Romney kampányfőnöke egy rendezvényen. Az amerikai munkanélküliségi ráta utoljára 2009 januárjában volt a lélektani határnak számító 8 százalékos szint alatt.

|

A konzervatívok közül sokan gondolják, hogy a Fed túlságosan is nagy hangsúlyt fektet mandátumának a munkanélküliséget érintő részére. Az amerikai jegybank egyaránt felelős az inflációért és a gazdasági növekedésért. A kritikusok szerint a túlságosan alacsonyan tartott kamatszint csak arra jó, hogy a kormány gond nélkül finanszírozza a felduzzadt államháztartási hiányt, s ezzel elszívja a gazdaság elől a fejlődéshez szükséges forrásokat. Azzal a jelenlegi retorika nem foglalkozik, hogy mi van akkor, ha a Fed sikerrel jár. Ha a munkanélküliség csökken, azt úgyis az akkori kormány gazdaságpolitikai sikereként könyvelik majd el.

Ez lenne a kilábalás?

Az amerikai háztartások jövedelmének középértéke a nagy recesszió után, 2009–2011-ben majdhogynem ugyanannyival, 4,1 százalékkal csökkent, mint a 2007–2009 közötti időszakban – közölte az amerikai Census Bureau. Igazán nehéz ezt a gazdasági kilábalás jelének tekinteni. Ráadásul a háztartások jövedelme szempontjából az elmúlt 40 év visszaesés utáni éveiben most a legrosszabb a helyzet. Arra volt már példa, hogy recessziót követő években csökkent a jövedelem, de az nem volt ekkora mértékű. Az amerikai háztartások rosszul érezhetik magukat amiatt is, hogy az 1999-ben mért csaknem 55 ezer dolláros jövedelmi középértéket azóta sem sikerült elérni. Akkor ért véget az 1990-es évek rekordhosszúságú gazdasági növekedése. Egy a Pew Research Center által készített felmérés szerint míg az elmúlt négy évben az amerikaiak durván negyede tartotta magát az alsó közép-, illetve az az alatti rétegekbe tartozónak, mára ez az arány egyharmadra emelkedett.EKB-hatások

Az EKB kötvényvásárlási programjának bejelentése után jókorát estek az országkockázatot mutató CDS-felárak Európában. Az Erste Bank elemzése alapján készült összeállításunkban a régió államait tekintjük át.

Magyarország: az 5 éves kötvények CDS-felára 380-400 bázispont körül mozog, ez még mindig 100-150 bázisponttal magasabb, mint 2011 tavaszán, nyarán. A referenciaként szolgáló német 10 éves kötvényhez képest a magyar papírok 200 bázisponttal magasabb hozammal forognak. Ha a külső környezet továbbra is kedvező marad, és a kormány érdemi haladást ér el az IMF-fel folytatott tárgyalásokon, a kockázati felár tovább csökkenhet. Tartósan alacsony felárakhoz azonban az is szükséges lenne, hogy az államadósság tartósan csökkenő pályára álljon.

Lengyelország: a lengyel CDS-felárak legnagyobb esése Mario Draghi EKB-elnök kötvényvásárlási programot bejelentő beszéde nyomán következett be. A jelenlegi 100 bázispont körüli értéket az Erste Bank közgazdászai fenntarthatónak ítélik meg. Persze csak abban az esetben, ha az eurózóna adósságválsága a megnyugtató végkifejlet felé halad.

Szlovákia: a nyár folyamán jelentősen mérséklődött az ország kockázata. A helyi adósságkezelő likviditási helyzete jó, köszönhetően az ország átlagosnál jobb gazdasági növekedési kilátásainak. Az 5 éves szlovák állampapírok CDS-felára lapzártánkkor 160 bázispont körül ingadozott, ez hosszabb távon is megmaradhat.

Csehország: a 92 bázispontos CDS-felár mindössze 40-nel haladja meg a német szintet. Elemzők szerint a következő hónapokban, negyedévekben ez kissé emelkedhet.

Románia: a 319 bázispontos CDS-felár reálisnak tekinthető, a befektetők tisztában vannak az ország kockázataival.

Ukrajna: 800-ról 670 bázispontra esett az ukrán CDS-felár. Ez azonban a várakozások szerint emelkedik a következő hónapokban, mert a hrivnya valószínűleg gyengül a főbb devizákkal szemben. Az elértéktelenedő fizetőeszköz 1000 bázispont fölé hajthatja fel a CDS-felárakat.

Horvátország: a CDS-felárak csökkenése tükrözi immár a kedvező külső környezetet. Ha ehhez a belső tényezők is felzárkóznak, akkor a nemzetközi hitelminősítők jobb besorolást adhatnak a horvát államadósságnak.