Érdemes megvizsgálni, hogy miként is alakult az akvizíciós aktivitás az elmúlt negyedévekben, kitérve az árazásra, a regionális eltérésekre, az egyes szektorokra, mindezt összevetve az elmúlt 12 év rendelkezésre álló historikus adatsorával.

|

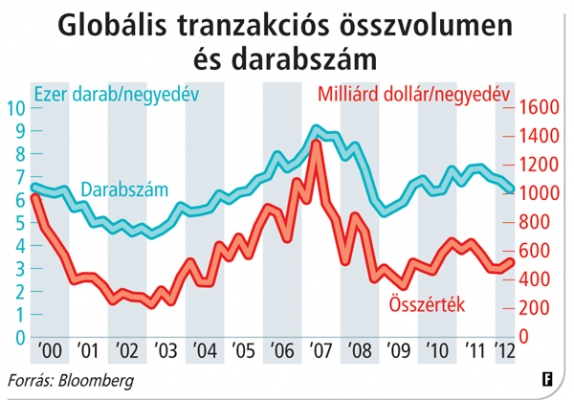

A tőzsdén jegyzett vállalatokat tekintve a vizsgált időszak kezdetekor, 2000-ben negyedévente mintegy 6500 tranzakció és 700-900 milliárd dolláros összesített tranzakciós érték volt jellemző, 2005–07 között pedig átlagosan 7500 tranzakció és 850 milliárdos összérték. Ez volt a csúcsszint, ehhez képest az elmúlt három-négy évben a darabszám mérsékelten, mintegy 15 százalékkal volt alacsonyabb, az összesített volumen azonban gyakorlatilag a felére esett. Jóval ritkábbak lettek a 20-30 milliárd dolláros értéket meghaladó tranzakciók. Ebből a kiemelt körből az idén csak az Xstrata közel 47 milliárd dollár értékű, egyébként még le nem zárt felvásárlása említhető, ahol 1,48-os könyv szerinti érték, illetve 5,6-os EBITDA-szorzó alakult ki. A tavalyi évben sem volt túl sok példa, az El Paso (38 milliárd dollár), a Medco Health (34 milliárd), a Progress Energy (26 milliárd) és a Sumitomo Metal (23 milliárd) felvásárlása emelhető ki. 2009-re esett két jelentős gyógyszercég, a Wyeth (64 milliárd dollár) és a Schering-Plough (47 milliárd dollár) akvizíciója.

Az elmúlt néhány negyedévben – főként az eurózóna adósságválsága miatt érezhető piaci bizonytalanság következtében – a gazdasági növekedési kilátások romlottak, és így a már említett kisebb tranzakcióérték mellett esetenként számottevően csökkentek az árazási szintek. Mindez azért is figyelemre méltó, mert a részvényindexekről ugyanez nem mondható el: az idén eddig az amerikai S&P 500 index 16, a német DAX 24, a japán Nikkei pedig 8 százalékkal emelkedett, és az átlagos piaci értékelési mutatók sem romlottak. Az indexekre számított P/EBITDA ráta (vagyis az összesített piaci kapitalizáció osztva a pénzügyi tételek és értékcsökkenési leírás előtti eredménnyel) Európában nagyjából a 2011. évi szintek körül ingadozik, az Egyesült Államokban pedig még emelkedett is valamelyest.

Az idén eddig a tranzakciók EBITDA-szorzójának mediánja 6,45 volt, ez az elmúlt 12 év legalacsonyabb értéke, és jelentős csökkenést mutat a 2010–11-re jellemző 8-9 körüli szintekhez képest. Összehasonlításként, az élénk növekedés időszakára 10-11 körüli mutatók voltak jellemzők. Az aktuális piaci árfolyamhoz viszonyított prémium az idén átlagosan 13 százalékra csökkent a megelőző évekre jellemző 24-28 százalékról, illetve a 15 körüli P/E alapú árazás is a legalacsonyabb a vizsgált időszakban. A könyv szerinti érték felett az idén már csak 36 százalékos prémiumot fizettek átlagosan a felvásárlók, tavaly és tavalyelőtt még 90-100 százalékot.

Észrevehető eltérések láthatók a továbbra is növekedést felmutató Észak-Amerika, illetve a recessziótól fenyegetett Nyugat-Európa között. Az európai székhelyű célpontok esetében az átlagos alkalmazott EBITDA-szorzó az idén 5,6-ra csökkent (a vizsgált időszakban az eddigi minimum 6,7 volt, 2003-ban), míg Észak-Amerikában az idén ugyancsak mérséklődött a mutató (7,7-re), de ennél korábban volt alacsonyabb is. Iparágak szerinti bontásban az elmúlt negyedévekre a sok kis internet- és szoftvercég felvásárlása volt jellemző (darabszám alapján mindketten az élbolyban találhatók, azonban az átlagos tranzakcióméret kicsi, mindössze néhány 10 millió dollár), míg az összvolumen alapján a stabilan 1–2. helyen álló olaj- és gázszektor mellett talán kissé meglepő módon többször is az első háromba tudott kerülni az ingatlanszektor.

Megállapítható tehát, hogy a vállalatfelvásárlások az elmúlt időszak bizonytalanabb gazdasági környezetében sem álltak le, ugyanakkor az eladóknak jóval többet kell engedniük eredeti elképzeléseikből, és sokkal kevesebb óriás tranzakciót bonyolítanak le. Az alkalmazott árazási szintek a részvényárfolyamokhoz képest és abszolút mértékben is alacsonyabbak lettek. Ez arra utalhat, hogy a különféle jegybanki intézkedések révén továbbra is meglévő likviditás inkább csak rövid távon felszámolható pozíciókba igyekszik, de nincs meg a hosszabb távú (reál-) befektetésekhez szükséges piaci bizalom. A fentiek alapján továbbra is érdemes lehet figyelni a potenciális felvásárlási célpontokat, és portfóliónk magas kockázatú részeként tartani ezekből néhányat. Ám a célpontok inkább a kisebb vállalatok között keresendők, és a várható hozam/kockázat arány – a tranzakciós árazásból kiindulva – most nem feltétlenül annyira kedvező, mint az aktivitás csúcséveiben volt.