|

| Sárospatak látképe. A város több ütközet után megegyezett az E-Starral |

Bedőlt. Sajnos, ami három hete még csak balsejtelem volt, ma már bizonyosság. Újabb magyar tőkepiaci történet pukkadt ki látványosan, és akik korábban hittek az E-Star Alternatív Nyrt. nagyszabású terveiben, azok most legfeljebb a sebeiket nyalogathatják, veszteségeiket mérhetik fel. Az E-Star a történet végső fázisában (Közeleg az igazság órája – Figyelő, 2012/41. szám) már azt kommunikálta, hogy befektetői semmi jóra nem számíthatnak, hiszen nincs forrása a soron következő kötvénylejárat miatt október 24-én esedékessé váló bő 1,5 milliárd forintos kifizetésére. Így is lett, az értékpapír mellett kitartók nem kapták meg jogos követelésüket.

Felügyeleti szempontból

A felügyelet hatásköre az értékpapír-kibocsátókkal szemben lényegesen korlátozottabb, mint a bankok, biztosítók esetében – mondta el a Figyelő kérdésére Binder István, a Pénzügyi Szervezetek Állami Felügyeletének (PSZÁF) szóvivője. A kibocsátók működése során alapvetően két uniós előírás, a prospektus- és a transzparencia-irányelv érvényesülését vizsgálják. Előbbi a nyilvános tőkepiacra lépéshez szükséges tájékoztatási kötelezettség szabályait határozza meg, utóbbi a piacon tartózkodás során a nyilvánosságnak nyújtandó rendszeres és rendkívüli tájékoztatásét. Megemlítendő még a piaci visszaélésekről szóló irányelv is, amely a bennfentes kereskedelmet és a piacbefolyásolást tiltja. A szóvivő emlékeztetett rá: a beszámoló hiánya miatt határozatban figyelmeztették az E-Star Nyrt.-t, s 2 millió forintnyi felügyeleti bírság megfizetésére is kötelezték a céget. Binder elmondta azt is, hogy ha felmerül a piacbefolyásolási magatartás gyanúja, akkor annak kivizsgálására piacfelügyeleti eljárást indítanak. Az E-Star esetében erre egyelőre nem került sor, ám a PSZÁF folyamatosan elemzi a társaság azon lépéseit – elsősorban az utóbbi napok rendkívüli tájékoztatásait –, amelyek kapcsán felmerülhet félrevezető vagy hamis információ közzététele. „Azt azért látni kell – tette hozzá a szóvivő –, hogy más terep a tőzsde és más a szigorúan, prudenciálisan felügyelt banki szektor.” A befektetőknek tisztában kell lenniük azzal, hogy a tőzsdei cégek működéséért elsősorban a menedzsment, illetve a könyvvizsgáló felelős. A vállalati részvény- és kötvénybefektetések az egész világon összehasonlíthatatlanul rizikósabbak, mint a banki termékek vagy a kockázatmentes formának számító állampapírok. „Ugyanakkor a transzparens működés a tőzsdei társaságoktól is elvárható, a felügyelet ennek érdekében a szükséges intézkedéseket eddig is megtette, s ezután is megteszi” – zárta mondandóját Binder István.

Ugyanakkor a társaság mégis talált némi pénzmagot kötvényei visszavásárlására, ám hangsúlyozottan nem az esedékes lejáratok teljesítésére, hanem a rémült és kötvényeiktől még egészen alacsony áron is szabadulni kész befektetők 26–35 százalékos kifizetésére. Mindeközben továbbra sem lehetett egyetlen befektetőnek sem valós képe az E-Star pénzügyi helyzetéről. A menedzsmentje ugyanis olyan beszámolóval még nem állt elő, amelyet valamelyik könyvvizsgálója is aláírt volna.

A rémtörténet végkifejletének vannak szomorú tapasztalatai. A magyar sajtó és a hazai befektetői piac – a jobboldal gazdasági hátországának amúgy sok területen valóban létező nyomulása miatt – egyaránt benyelte, hogy az E-Star problémái mögött valamilyen összehangolt önkormányzati nemfizetés áll. Mára kiderült, az önkormányzatokkal meg lehetett állapodni, ám a társaság úgy sem tudta nagyszabású kötvényprogramjának már a legelső lejáratát sem kifizetni, hogy egész projektek eladásáról állapodott meg. Ugyanakkor az E-Star – miközben publikus információkból nem látható, hogy kereste volna a megállapodást a kötvényeseivel – valamiért egy ideig mégis elkezdte vásárolni a később, 2014–16-ban lejáró papírjait. Vagyis a szemünk láttára kapott durva pofont a vállalati kötvénypiac, és ami a legfurcsább, mintha ez senkinek sem fájna.

A hét kérdései

1. Igaz volt-e, hogy az E-Starnak egy fillérje sincs a kötvényesek kifizetésére, vagy dezinformáció volt a pénztelenség?

2. Ha esetleg adott pillanatban valóban pontos volt a teljes reménytelenség képe, akkor később miből vásárolt vissza a társaság mégis kötvényeket?

3. Miért nem tudható meg, ki adott és milyen feltételekkel pénzt a cégnek?

4. A tátongó szakadék régóta látható volt, miért nem indultak érdemi tárgyalások a társaság vezetése és a részvényesek, illetve kötvényesek között?

5. Miért nem kért fel az E-Star egy gyakorlott és tisztességes céget, egy közvetítőt, hogy hitelesen vesse össze az eszközeit és a kötelezettségeit?

6. Miért nem merült fel a kötvény futamidejének meghosszabbítása, a kötvény-részvény transzformáció?

7. A súlyos likviditási hiány idején miért vett a társaság a későbbi kötvényeiből, miért nem csak a mostani lejáratra összpontosított?HÁRÍTÓ HATÓSÁGOK

Hiszen különös módon a Budapesti Értéktőzsde, a Pénzügyi Szervezetek Állami Felügyelete, de még a károsult alapkezelők vagy a kisbefektetők különböző érdekvédelmi szervezetei sem tiltakoztak érdemben amiatt, hogy a társaság folyamatos információs aszimmetriában üzletelt saját kötvényeivel. Az általunk elért különböző illetékesek leginkább a felügyeletre mutogatnak, arra hivatkozva, hogy a bennfentes kereskedelem üldözése e szervezet feladata. Utóbbinál mindezt hárítják, mondván: ők figyelmeztettek, és ezen a piacon amúgy sincs akkora jogkörük, mint ha egy bankról volna szó. (A felügyelet álláspontjáról lásd a keretes írást.)

A történetnek kétségkívül sokféle értelmezése lehet. A jóhiszemű megközelítés szerint az E-Star nehéz helyzetbe került, majd minden erejét megfeszítve küzdött, hogy legalább valami pénzt megmentsen a kötvényeseknek. Az ellentétes interpretáció ugyanakkor így hangzik: a cég egy rakás pénztől fosztotta meg befektetőit, eközben biztosan nem járt el kellő gondossággal és átláthatósággal, s ezzel jó időre elintézte a magyar nyilvános tőkepiacot. Aztán majd lehet panaszkodni, hogy nem jönnek a cégek, nem jönnek a befektetők a tőzsdére.

Lássuk hát az elmúlt két-három hét tényeit, jelesül a futószalagon érkező E-Star-közlemények fontosabb mozzanatait. Október 8-i helyzetjelentésében a társaság nagyon borús képet festett, és gyakorlatilag bejelentette, hogy nincs pénze a kötvényesek számára: „A társaságcsoport rendelkezésére álló készpénzállomány teljes egészében a lengyelországi leányvállalatokban található, így ezen pénzeszközök felhasználása az október 24-én esedékes kötvények fizetésére nem lehetséges.”

Két nappal később a cég 2,8 millió euróért értékesítette a győri RESZ Kft. többségét birtokló NRG Finance Kft.-t. A mintegy 780 millió forintnak megfelelő ár a korábbi értékeltségekhez képest nagyon alacsony, hiszen a RESZ Kft. tavaly 4,5 milliárd forint árbevétel mellett 235 milliós adózott eredményt produkált. Ezen ügylettel a kötvényesek mindenesetre nem kerültek beljebb, mert a vételárból azonnal befolyó 2,5 millió euró (a többi később esedékes) a működési lyukak betömködésére kellett. A bejelentés ekkor is így zárult: „Az üzletrész értékesítéséből befolyó pénzösszeg elkülönítése a 2012/A sorozatú kötvények fizetési kötelezettségére nem lehetséges.”

Újabb két nap elteltével, október 12-én az E-Star már arról adott hírt, hogy sikerült megállapodnia az egyik problémás önkormányzattal, a sárospatakival. A cég deklarálta, hogy hamarosan – decemberben – pénzhez jut, csakhogy a kötvényesek megint kijózanító üzenetet kaptak: „A befolyó összeg a finanszírozó pénzintézet, a Raiffeisen Bank cégcsoporttal szemben fennálló hitelkövetelését csökkenti.” Október 14-e ugyan vasárnapra esett, de mivel ez volt az utolsó nap a fűtési szezon előtt, az E-Star ekkor is tett egy bejelentést, miszerint díjfizetési kötelezettségük megszegése miatt öt településsel – Arnót, Battonya, Csurgó, Gesztely, illetve Inke önkormányzatával – szerződést bontott.

VAN PÉNZ, DE NINCS

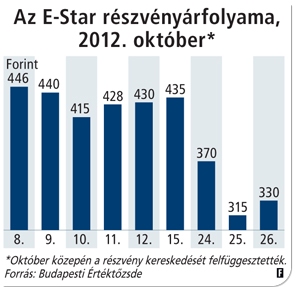

Ekkor jött a nagy fordulat! Bár addig semmi nem utalt arra, hogy a cégnek lennének forrásai, október 15-én az E-Star kötvényvisszavásárlási aukciót jelentett be, amelynél a megbízás forrása külső finanszírozótól származó kölcsön lesz. A tőzsde vezérigazgatója a hírre felfüggesztette valamennyi E-Star-értékpapír – a részvény, illetve a kötvénysorozatok – kereskedését. Újabb két nap múlva aztán kiderült, hogy egyelőre nincs aukció, mert nem sikerült megoldani a külső finanszírozást: „A tárgyalások nem vezettek eredményre, a finanszírozó a finanszírozási ajánlatát visszavonta.”

Ehhez képest a társaság bruttó 35 százalékos árfolyamon az Equilor Zrt. segítségével mégis elkezdett vásárolni az éppen lejárat előtt álló, 2012/A jelű kötvényeiből. A megbízás tőzsdén kívüli, úgynevezett DVP jellegű volt (delivery versus payment – fizetés ellenében szállítás), és az E-Star e célra az Equilorhoz utalt forrásainak erejéig szólt. Csak éppen azt nem lehetett tudni, pontosan mennyi is ez a pénz.

Az eladók az Equilorhoz fordulhattak, amely jóváírta az összeget, a kötvényt pedig áttette az E-Star számlájára. Az ügyfeleket más számlavezető bankok munkatársai is elkezdték hívogatni, így később az E-Star az UniCreditnél is nyitott egy efféle számlát. Normál esetben ez az ügylet annyit jelentett volna, hogy a bizományos beáll a tőzsdei kereskedési könyvbe 35 százalékos vevőnek, de mivel a papírt felfüggesztették, börzén kívüli technikát kellett választani. Ha a lejárat miatt nem lett volna ennyire sürgős az akció, akkor – az átláthatóság jegyében – az E-Star tőzsdei aukciót hirdethetett volna, vagy a felügyelet által engedélyezett nyilvános ajánlatot tehetett volna a kötvényeire.

Közben az is kiderült, hogy az E-Star – a sárospatakihoz hasonlóan – a Fejér és a Veszprém megyei projektek kapcsán is megállapodott, méghozzá a magyar állammal. Itt a cég már nem az egész összegről mondta azt, hogy nem lehet a kötvényeseké, csupán annak „jelentős részéről”. Mivel a magyar állam csak 8 napos határidővel fizet, gyors pénz egyelőre nem érkezett, ám a társaság október 17-én mégis visszavásárolt 478 millió forint névértékű papírt, ennek 167 milliós azonnali cashszükséglete volt. Valahol tehát sikerült pénzt találni, de erről a befektetői társadalom nem tudott meg semmit.

|

| Soós Csaba 2011-ben az év üzletembere. Egy év telt el, de mennyi változás történt |

Pedig a törvény elég egyértelműen fogalmaz: „A nyilvánosan forgalomba hozott értékpapír kibocsátója rendkívüli tájékoztatás keretében haladéktalanul, de legkésőbb egy munkanapon belül tájékoztatja a nyilvánosságot minden, az értékpapír értékét vagy hozamát, illetve a kibocsátó megítélését közvetlenül vagy közvetve érintő információról. A kibocsátó a közzététellel egyidejűleg köteles a felügyeletet tájékoztatni.” Azt aligha kell bizonygatni, hogy az E-Star kötvényeinek értékét és hozamát semmi nem befolyásolja jobban, mint az, van-e forrása a társaságnak vagy nincs. Mint láttuk, ez esetben valahonnan akadt, de erről senki nem tájékozódhatott.

Hiszen az E-Star mindvégig azt hangoztatta, hogy nincs egy fillér sem a cégben, majd belengetett egy reménybeli kölcsönt, amely ugyan nem érkezett meg, de a társaság mégis hatalmas összeget fordíthatott az alacsony árfolyamon meglépett visszavásárlásokra. A helyzet további fonáksága: a hírek hallatán hiába gondolta úgy valaki, hogy ő a piacon venne vagy eladna E-Star-papírt, nem tudott lépni, mert ugyebár a kereskedést felfüggesztették. Vagyis praktikusan senki nem csinálhatott semmit, de maga a cég még mindig üzletelhetett.

Hitelességi verseny

A portfolio.hu október 29-én, lapzártánk napján jelentette meg a BUX-index-ben szereplő tőzsdei kibocsátók transzparenciájáról, hitelességéről végzett kutatását. Melyik cég hogyan alakítja tájékoztatási politikáját, a vállalat menedzsmentje mennyire képes saját érdekeit a tulajdonosoké alá helyezni? Ilyen és ehhez hasonló kérdésekre kereste a választ a kutatás. Nem meglepő, hogy a felmérésben az E-Star lett az utolsó a BUX-összetevő kibocsátók között. Ami talán érdekesebb, hogy tavaly, vagyis a piac számára is megismerhető likviditási gondok előtt is az E-Star volt az utolsó.ELCSÚSZTATÁS

A sztori október 18-án nem kevésbé érdekesen folytatódott. A társaság bejelentette, hogy a kötvényvásárlásra fordítható aznapi forrása 100 millió forint, s ez emelkedhet, ha az állam fizet. Vagyis megint nem történt semmi, amitől a korábbi pénztelenség megoldódott volna, de megint sikerült találni egy komoly summát. (Arról ezúttal sem érkezett pontos információ, hogy ha az állam fizet, akkor mennyi megy a banknak, s mennyi marad a kötvényeseknek.) Közben napvilágot látott, hogy az E-Star október 22-re meghirdetett rendkívüli közgyűlése, amely még megelőzte volna az esedékes kötvénylejáratot, nem lesz határozatképes, így a társaság csak november 2-án, a megjelentek számától függetlenül határozatképes közgyűlésen – vagyis csak az ominózus lejárat, illetve az akkorra meghirdetetett újabb kötvényvásárlási akciók után – találkozik a részvényeseivel.

|

Október 24-én aztán az történt, amit várni lehetett: a kötvényesek nem kapták meg a jussukat. Így a 2012/A kötvény nem szűnt meg mint értékpapír, hiszen az ebben foglalt kötelezettséget nem számolták el, de már csak az Equiloron és az UniCrediten belül lehet vele kereskedni. A nemteljesítéssel praktikusan lejárttá válhat az összes többi kötvény is. Ennek pontos paramétereit a kibocsátási tájékoztató ismerteti, de hamarosan a hosszabb papírok tulajdonosai is kérhetik a kifizetést, vagy felszámolási eljárást kezdeményezhetnek. (Három sorozatban, 2016. május 30-ig, összesen további 8,58 milliárd forint névértékű papír visszavásárlása válna esedékessé.)

Október 29-én érkezett az újabb váratlan fordulat, az E-Star leányvállalata, az E-Star ESCO megkapta a magyar államtól a Fejér és Veszprém megyei projektek elszámolásáért járó 2,54 milliárd forintot, a befolyó pénzzel szemben 1,08 milliárd forintnyi bankhitel és 540 millió forint ÁFA-kötelezettség állt. A cég azt is közölte, hogy a maradék 920 millióval szemben is áll még 650 millió forintnyi szállítói tartozás, Soós Csaba közel egymilliárd forintos tulajdonosi kölcsöne (amit valamikor régen még alárendelt kölcsöntőkének jelentett be a cég), valamint 500 millió forint egyéb banki tartozás. Ezeket azonban a cég a később befolyó összegekből tervezi rendezni, és egyelőre előnyt élveznek a kötvényvásárlások. Hogy lehet mindezt értelmezni? Pozitívum, hogy bár csak a kötvény lejárata után, de végre elárulja a cég, hogy mennyit fordíthat kötvényvásárlásra.

Bennfentes helyzetben

A magyar koncentrált tőkepiacon egészen az év elejéig létezett egy olyan szabály, amely szerint január 1-je és az auditált beszámoló elfogadása közötti időszakban a bennfentesek nem kereskedhetnek a társaság értékpapírjaival, hogy ne használhassák ki tőzsdei profitszerzésre az információjukat. Ez a tételes szabály ma már nincs benne a tőkepiaci törvényben, de persze a részvényesekkel, kötvényesekkel továbbra is meg kell osztani az adott társaság értékpapírjaival kapcsolatos minden releváns információt. Ez nagyon fontos momentum, hiszen jelen esetben ki tudta volna pontosabban, milyen lehetőségei vannak a kötvényesei felé, mint maga az E-Star, amely vásárolt. Ebben a klasszikus bennfentes helyzetben mégis mindenki statisztaszerepet vállalt abban a történetben, amikor a cég úgy vásárolta vissza – messze névérték alatt – a kötvényeit, hogy a valós pénzügyi helyzetéről vagy nem lehetett tudni semmit, vagy a különböző bejelentésekből kialakítható kép nem volt rendszerbe foglalható.Emellett az E-Star ESCO, amelyhez befolyt az állami pénz, egyrészt kölcsönt ad az E-Starnak a 2012-es kötvények vásárlására, másrészt megvásárolja az eddig visszavásárolt 2014–2015–2016-os papírokat is. Ebből az anyavállalat némi pluszforráshoz jut, amiből vásárolni tud még esetleg kötvényeket, másrészt egy későbbi csődeljárásnál fontos lehet, hogy a tőzsdei cég nem bevonta, hanem eladta a megvett kötvényeket, vagyis a leányvállalat 26 százalékos diszkontáron teljes, százszázalékos követeléseket vesz meg. Ez még fontos lehet a csődegyezség során, mert a száz százalékos követelések még akkor is komoly erőt képviselhetnek, ha a körön belüli adósságokat kisebb súllyal is kell beszámítani.

A november 2-i közgyűlésen valaminek biztosan történnie kell. Sajnos a kötvényesek számára jó forgatókönyv nem ígérkezik. Olyan ez, mint a görögországi válság esete: a bedöntés senkinek sem érdeke, ám bármilyen megoldást is sikerül találni, az nagyon fájdalmas lesz.