|

| Portugál tüntető. Félreértett megszorítások |

| Fotó: PUZZLEPIX/ALAMY |

Az Európai Központi Bank (EKB) a múlt héten jelentette be, hogy tüzetesen átvizsgálja a jövőre a felügyelete alá tartozó európai pénzintézetek eszközeit. Ennek egyik célja az, hogy kiderítsék, mitől fagytak le az európai bankok, mi akadályozza a hitelezés felfutását. Mindez azért fontos, mert a valutauniót nemcsak az eladósodott államok, de a hitelintézetek mérlegeiben felhalmozódott rossz minőségű magánadósság is bénítja. A Nemzetközi Valutaalap (IMF) egy közelmúltban készített elemzése szerint az uniós országok németek által ösztönzött költségvetési megszorításai rosszul közelítik meg a problémát. Az IMF azt hangsúlyozza, hogy az állami kiadáscsökkentések csak a gazdasági növekedést fogják vissza, ha a vállalati és a háztartási hátralék túlságosan nagy mértékű.

A magánadósság magas szintjének kártékony hatása a hitelezési felfutásokat követő lejtmenetben mutatkozik meg igazán. A jövedelmükhöz képest túlságosan is sok hitelt felvevő háztartások visszafogják a fogyasztásukat, amely pedig a gazdasági bővülés egyik fontos hajtóereje. Az eladósodott cégek beruházási kedve lankad, mérlegük kitisztítására törekednek, hiteleik visszafizetésével vannak elfoglalva. A rossz hitelek csökkentik a bankok tőkéjét, így még kevésbé hajlandók hitelezni. Ez a három faktor egymást erősítve fogja vissza a GDP növekedését.

|

| Amszterdam éjjel. Válságban a holland ingatlanpiac |

ORSZÁGA VÁLOGATJA

Arra, hogy milyen szintet elérve számít már túlzónak a magánszektor eladósodottsága, nincs egyértelmű szabály. Az Európai Bizottság, amelynek immár a feladatai közé tartozik a makrogazdasági egyensúly szemmel tartása is, a GDP 160 százalékában szabja meg ezt a határt. Ez meglehetősen konzervatív hüvelykujjszabálynak mondható, ugyanis az Egyesült Államok és az eurózóna legtöbb országa meghaladja e szintet. Realistább megközelítésnek tűnik 200 százalékot használni. Ennek alapján a 17 tagú euróövezetből 8 állam tűnik különösen sérülékenynek .

A nyolcak közül Belgium és Luxemburg helyzete nem annyira súlyos. Ezekben az országokban azért magas a magánszektor adóssága, mert számos multinacionális cég itt számolja el vállalatközi hiteleit. Nem ez a helyzet azonban mondjuk Hollandiában, ahol a magánszektor hátraléka meghaladja a GDP 220 százalékát. Főleg azért, mert a háztartások eladósodottsága túlságosan magas. A kicsiny Málta szintén majdnem 220 százalékos terhet cipel, s még rosszabb a helyzet a négy pénzügyi mentőcsomagra szorult országban, Cipruson, Írországban, Portugáliában és Spanyolországban.

A nyolc országban egy kivételével a magánszektor adósságának többségét a vállalati szektor hozza össze. Ez a túlsúly különösen nagy Luxemburgban, de megmutatkozik Írország esetében is. Ott szintén erősen érződik a multinacionális cégek dominanciája a gazdaságban, bár hozzá kell tenni, hogy a háztartások hátraléka önmagában is meghaladja a GDP 100 százalékát. Hollandia az egyedüli olyan ország a nyolcak között, ahol az adósságból a lakosság részesedik nagyobb, a GDP 128 százalékát kitevő mértékben.

Feltűnő, hogy ugyan Olaszország cipeli az eurózónában a második legnagyobb GDP-arányos adósságterhet, magánszektora még sincs túlságosan eladósodva. Az olasz vállalkozások valamivel kevesebb hitelt vettek fel GDP-arányosan, mint euróövezeti társaik s a háztartási hitelek is meglehetősen visszafogottak. Ugyanakkor a GDP-arányos adósság nem az egyedüli jelzője a sérülékenységnek. A nem pénzügyi vállalkozások esetében fontos mutató a tőke és az adósság aránya. Ezen az alapon viszont az olasz cégek, különösen a kis- és középvállalkozások nagyon kifeszítettek.

A céges mérlegekből más hasznos adatok is kinyerhetők, s ezek szintén meglehetősen sötét képet festenek az olasz gazdaságról. Így például a vállalati tartozások 30 százaléka olyan cégeknél halmozódott fel, amelyek adózás előtti nyeresége alacsonyabb, mint a kamatfizetési kötelezettségük. Nem túl rózsás a kép Spanyolországban, ahol 40 és Portugáliában sem, ahol 50 százalék ez a ráta. Ugyanakkor a franciáknál és a németeknél egyaránt 10 százalék alatt marad a mutató.

A válság kezdete óta a magánszektor csak nyögvenyelősen volt képes eladósodottságát mérsékelni. Spanyolországban a GDP-arányos ráta a 2009-es 227 százalékról 2012-re 215-re csökkent. Viszont Ciprus, Írország és Portugália esetében ebben az időszakban emelkedett is ez a mutató. Nagy-Britanniában viszont 207 százalékról 190-re mérséklődött. A gazdasági klíma nem kedvez az adósságcsökkentésnek.

A GDP arányában mért eladósodottságot a gazdasági növekedés képes javítani. Ez azonban a két recesszión is átesett, deflációs veszélyektől sújtott országokban aligha valósul meg. Az eurózóna eladósodott országai feloldhatatlannak tűnő dilemmával kénytelenek szembesülni. Alacsonyabb árakra, olcsóbb termelésre lenne szükségük ahhoz, hogy versenyképességük javuljon, ugyanakkor adósságuk csökkentéséhez meg magasabb infláció jönne jól. A dél-európai államok még sokkal kedvezőbb gazdasági klímában is küszködnének a hátralék eltüntetésével. A vállalati csődök száma ugyan megugrott, viszont nagyon alacsony szintről. A társadalom elítéli a hitelezőket, akik gyakran hosszú és költséges bírósági eljárásokat kezdeményeznek.

Néhány országban módosították a csődről szóló törvényeket. A portugál kormánypéldául megkönnyítette a peren kívüli adósságátütemezést. A reformok azonban gyakran nem elég hatékonyak. A spanyol jog például próbálja elősegíteni az életképes cégek megmaradását, ám a gyakorlatban a legtöbb csőd hosszú bírósági procedúra után felszámolással végződik. Megmaradt a csőd kulturális megbélyegzettsége is. Az olasz vagy a spanyol vállalkozni szándékozók sokkal jobban félnek a kudarctól, mint brit és amerikai társaik.

|

CSÜGGEDT HOLLANDOK

A magánszektor magas adóssága ad magyarázatot arra, hogy Hollandia – hasonlóan Olaszországhoz és Spanyolországhoz – miért maradt recesszióban az idei év második negyedében, holott az eurózóna átlagában már kilábalás mutatkozott. A holland GDP az idén várhatóan 2 százalékkal marad el a 2011-es szinttől, s 3-mal a 2008-as, megelőző csúcstól. A holland szituáció persze messze van még azért a dél-európai helyzettől, de jól szemlélteti a háztartások eladósodottságának káros hatásait. Az ingatlanárak esésének mértéke például a spanyol szintekhez közelít. Így a holland ingatlantulajdonosok mintegy negyedének a háza már kevesebbet ér, mint amennyit a vásárláshoz felvett hitelből még vissza kell fizetni.

Az eurózóna más tájékain a vállalati hátralék okozza a legnagyobb kárt. Az eladósodott cégek nem fognak bele új vállalkozásokba, a bankok nem hiteleznek, mert mérlegeik tele vannak rossz hitelekkel. A helyzet oka persze országonként más. Spanyolországban például a hitelek főleg az ingatlanpiaci buborék következtében dőltek be. Itt a leírt hiteleket és a banki veszteségek java részét átpasszolták az állami tulajdonú Sareb nevű eszközkezelőhöz. Portugáliában a bankok lefagyása a több mint egy évtizede tartó gazdasági stagnáláshoz kapcsolódik.

Az EKB tevékenysége nyomán várhatóan tiszta kép alakul ki, s a bankok arra kényszerülnek, hogy rossz hiteleik egy további hányadát is leírják. A nagytakarítás hatása azonban korlátozott lesz, mert az öreg kontinens biztos pénzügyi rendszerű országai attól tartanak, hogy egy közös, európai mentőalapba kell majd átlapátolni ezeket a veszteségeket. Ha az európai bankok hiteleinek minőségét nem mérik fel pontosan, és nem születik megoldás erre a kérdésre, akkor az eurózóna fenntartható gazdasági növekedése még hosszú ideig kérdéses marad.

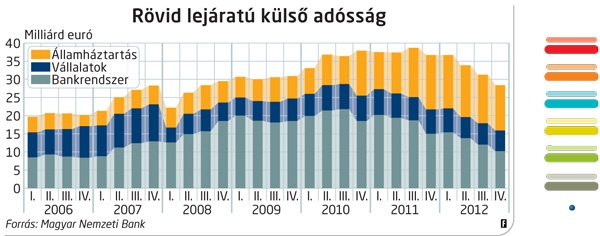

A magyar eset

A magyar gazdaság rövid lejáratú külső finanszírozási igénye 2011 harmadik negyedéve óta csökken. A vállalatok esetében ez egyrészt annak tudható be, hogy a Magyarországon jelen lévő külföldi cégek kevesebb hitelt kapnak anyavállalataiktól. Másrészt drasztikusan visszaesett a beruházási kedv is. Az MNB pénzügyi stabilitási jelentése szerint finanszírozási szempontból továbbra sincsenek könnyű helyzetben a cégek. A nem teljesítő hitelek aránya ugyan az elmúlt év utolsó negyedében csökkent, ám ez a jegybank várakozásai szerint még nem jelent fordulópontot. A gazdasági növekedés kilátásai gyengék, főleg a belső kereslet nem élénkül. Így a belföldi piacra termelő kkv-szektor adósságával és a nagy ingatlanfinanszírozási hitelekkel lehetnek továbbra is problémák. Az MNB szerint a bankok portfóliótisztítási aktivitása alacsony, és tovább zsugorodhat a hitelintézetek vállalati portfóliója is.